更多

分享

股神巴菲特向來偏好自由現金流量高的公司,原因在於不用過多資本支出,就能持續創造大筆現金;這樣的大金牛股,對存股族來說,絕對值得長期持有。問題是,自由現金流量指標該如何運用、解讀?投資人又該如何掌握相關標的?透過達人分析教戰,你也可參與金牛股布局機會。

「我的選股原則主要有二:一是ROE(股東權益報酬率)大於15%;另一是自由現金流量為正。」價值投資達人雷浩斯,十多年來堅持買股必須符合這2項條件,且在本益比15倍以下才出手;維持這樣的投資紀律,每年平均報酬率可達18%;2023年更猛,總投資報酬率高達71%,羨煞一堆投資人。

雷浩斯強調,投資最重要目標在總資產能持續成長;「從ROE及自由現金流量可看出公司財務體質及賺現金的能力,這些長期基本條件穩固了,資產才能有爆發性成長。尤其自由現金流量為正數是選股最起碼的低標;拚命燒錢、獲利卻沒成長的公司一定要避開。」

事實上,股神巴菲特就是以自由現金流量這個指標,作為重要的選股依據。「自由現金流量高的企業,代表不用過多的資本支出,就能源源不絕產出現金,進而回饋股東。」黑石財經執行長温建勳指出,這種投資邏輯可篩出獲利穩定的公司,或優質成長型企業。

「自由現金流量是扣掉企業資本支出後的金額,相較每股純益(EPS),是更乾淨的獲利數字。」財經作家市場先生解釋,自由現金流量是一種衡量企業風險的指標,對投資屬性保守或存股族來說,更是重要的把關指標。但究竟如何活用、解讀數字意義?

▼過去經驗,自由現金流量收益率高的公司,股災時更容易率先反彈。(圖/鏡週刊)

首先,自由現金流量應搭配每股純益一起看。「市場上衡量一家公司賺不賺錢,主要看每股純益,但這看不出公司資本支出額度;而自由現金流量將其扣除,除可檢視資本支出帶來的實際效益,也可看出哪些公司每股純益雖為正數,但每股自由現金流量卻很低、甚至為負數。」市場先生說明。

他舉例,同產業的A、B二家公司,每股純益差不多,但A公司持續資本支出,B公司卻不再燒錢,此時A公司的自由現金流量就會相對低;「究竟A公司資本支出是真能提升營運競爭力,還是不得不花、持續燒錢,獲利卻無法成長?此時可搭配每月營收、每季獲利一併檢視,過濾掉較不賺錢的公司。」但無論如何,如果可以挑出每股純益高、自由現金流量也高的公司,肯定相對安全。

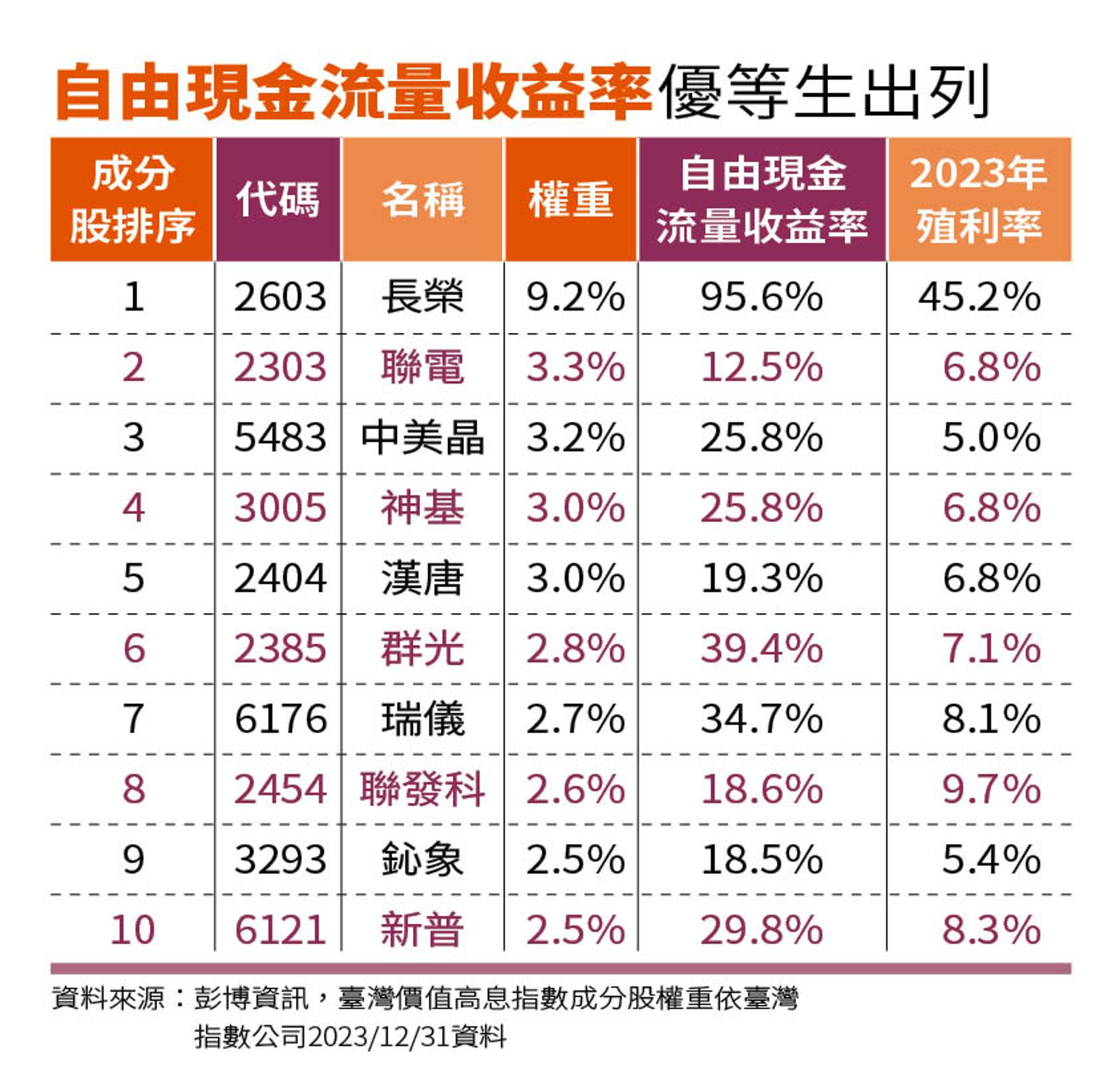

根據彭博資訊統計,截至2023年12月底,過去5年台股市值前300大的企業中,自由現金流量收益率(每股自由現金流量除以股價)較高的公司,平均現金殖利率達5.1%;相較自由現金流量收益率低的企業,平均殖利率僅3.7%,凸顯自由現金流量高,在營運績效相對穩定下,更有能力將現金回饋給股東。

温建勳解釋,存股族最重視的殖利率,反映的是公司願意拿出多少錢來配息;而自由現金流量收益率,則是看公司有多少能力拿錢出來分享給股東。由於現金股利來源就是自由現金流,當自由現金流量收益率大於殖利率時,某程度也代表公司符合安全存股條件,不會為了配息而打腫臉充胖子。

另外就過去經驗,自由現金流量收益率高的公司,股災期間也容易率先反彈。「2008金融海嘯那年,高本益比公司股價全數腰斬,要進場投資就必須鎖定高殖利率、高自由現金流量收益率標的,這樣個股價值才容易被算出來。」温建勳回憶,當時篩出中鼎符合條件,在股價25元附近大舉進場,後來領先反彈;「印證潮水退去,自由現金流量高的公司,褲子還是能穿得好好的。」

▼自由現金流量收益率高的公司,股災期間也容易率先反彈。(圖/翻攝自 台灣指數公司/鏡週刊)

檢視自由現金流量,必須配合公司生命週期。「一般來說,成長型企業透過自由現金流量能反映資本支出規模,與每股純益差異較大;而成熟型企業資本支出相對低,每股自由現金流量與每股純益差異較小。」市場先生指出,對追求成長股的投資人來說,自由現金流量是中性指標,資本支出較高,可能隱含未來競爭力更強,沒有絕對好壞。

但對長期存股族來說,相較每股純益,每股自由現金流量收益率更能反映公司績效,若數字高於殖利率,也意味公司股利配發有能力進一步提升。「但要注意,公司自由現金流量必須是穩定、持平或呈現穩定成長趨勢,這樣評估未來表現才具參考性。」市場先生提醒。

▼長榮自由現金流量收益率居台股榜首,近幾年成為高股息ETF的最愛。(圖/翻攝台灣港務股份有限公司官網/鏡週刊)

▼中鼎向來是高殖利率、高自由現金流量收益率代表,價值投資者可留意。(圖/鏡週刊)

統計台股市值前300大公司,近八季平均自由現金流量收益率前15名個股,包括長榮、陽明、華航、台企銀、慧洋-KY、長榮航、萬海、遠百、中鼎、台表科、統一實、亞翔、瀚宇博、全家及寶成。「這些公司與科技業常面臨高資本支出、追求高成長高本益比的投資邏輯不同,相較下更適合穩定保守的存股族。」温建勳指出。

▼00940最大特色是,納入股神巴菲特投資指標「現金流」。(圖/鏡週刊)

將在3月11日展開募集的元大臺灣價值高息(00940),是台股首檔將「自由現金流量收益率」納入選股指標的高股息ETF;其成分股篩選條件,經市值及流動性檢視、財報基本面汰弱留強,最後一道關卡,即是在自由現金流量收益率、股利率及本益比綜合考量下,取排名最高前50檔個股進行股利率加權。

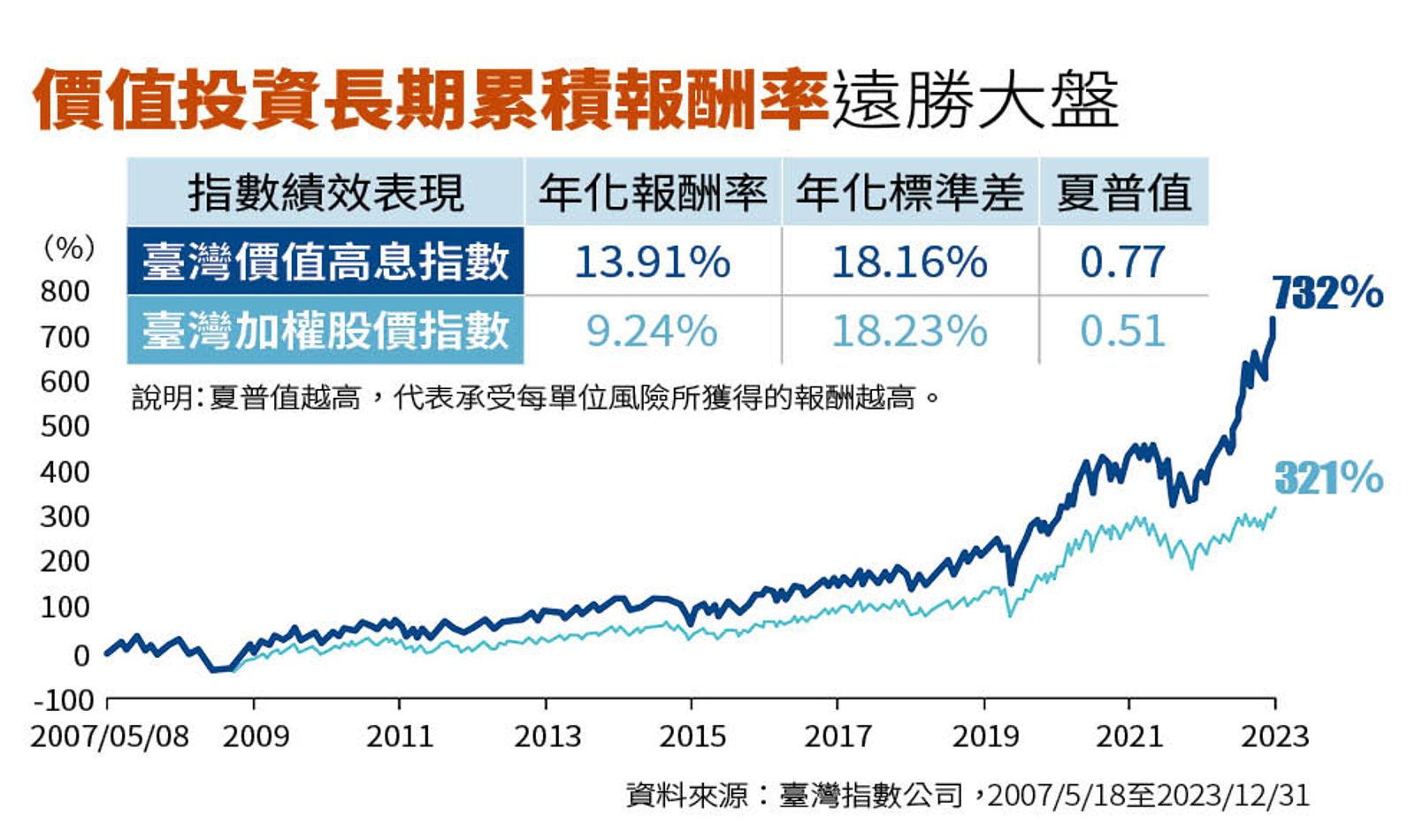

進一步來看,00940所追蹤的臺灣價值高息指數走勢,明顯優於大盤。根據臺灣指數公司資料,2007年5月至2023年12月、逾16年時間,臺灣加權股價指數年化報酬率為9.24%,累積報酬率321%;而同期間,臺灣價值高息指數年化報酬率為13.91%,累積報酬率達732%,大幅超越大盤。

由於00940訴求月配息、高股息及價值投資,對風險承受度較低的退休族來說,可幫助自己打造穩定月退俸;而掛牌價10元則親民好入手,投資小白或小資族也可藉由月月存方式,為自己累積長線財富。

▼高股息及價值投資對風險承受度較低的退休族來說,可幫助自己打造穩定月退俸。(圖/翻攝自 台灣指數公司/鏡週刊)

更多鏡週刊報導

【理財最前線】實支險副本掰了 3招補強醫療保障

【理財最前線】擔心老後長照風險 2張高CP值失能險優先考慮

【理財最前線】2024巴黎奧運起跑 台廠9檔概念股谷底翻轉

●以上言論由《鏡週刊》授權轉載,不代表東森新聞立場

(封面圖/鏡週刊)