更多

分享

為減輕國民居住負擔,落實居住正義的成效,財政部這幾年推出「青年安心成家購屋優惠貸款」,並委由8大公股銀行辦理。此外,自今年開始,也提供第三種利率方案供申貸者選擇,不過,就有專家建議,無論哪種方案,從第3年後都是採取「機動利率」計息,因此,若以2年內國內利率走勢來看,建議選擇前2年為1.44%的「二段式機動利率」方案。

據《自由時報》報導,目的為協助國內青年購屋成家的「青安貸款」,自2010年起開辦,原本預計在2014年底結束,但先後3次展延至2016、2018及2020年底。而申請「青安貸款」的條件便是年滿20歲,不管單身或已婚,只要貸款人及子女目前名下沒有自有住宅都適用;貸款最高額度800萬元、最長年限30年並有3年寬限期,一共有3種利率計算方案。

▼青安貸款方案目前提供三種不同利率計算方案,但一經選擇後就不能再更改。(示意圖/鉅亨網)

而對此,根據金融比較網平台「Money101」整理分析,目前3種利率計算方式分別為:「一段式機動利率」,以郵局500萬以下2年期定儲機動利率,固定加0.585%機動計息,目前為1.68%;再者,「二段式機動利率」,前兩年為1.44%,第三年起為1.74%機動計息;最後一種則是「混合式固定利率」,前兩年分別以撥款當時利率固定計息 (第1年目前1.62%、第2年目前1.72%),第3年起1.74%機動計息。

不過,針對以上3種利率計算方式,購屋族究竟該怎麼選比較好?「Money101」總經理周純如則表示,這3種方案最終都採「機動利率」計息,也就是說,未來30年房貸利率將隨著央行公告的基準利率,因而調升或調降,「唯一差別就是核貸後,前2年的利率採機動或固定利率計息」。但因一經選定就不得變更,民眾在申貸之前應先試算清楚,哪種方案對自己最為有利。

▼一名國銀房貸部門主管表示,台灣長期處於低利率,因此建議購屋族可選擇前2年為1.44%的「二段式機動利率」方案。(示意圖/鉅亨網)

因此,周純如建議,若看好未來2年央行升息機會高,可選擇「混合式固定利率」;但若認為未來可能降息,應選「一段式機動利率」或「二段式機動利率」;若預期央行利率不動,建議選「二段式機動利率」。

除此之外,一名國銀房貸部門主管也表示,由於央行上週四宣布利率不變,除了已連續12季不動,台灣更是長期處於低利率,加上國內也無通膨壓力,未來2年內,利率按兵不動或降息半碼的機率較高。因此,他建議,購屋族可選擇前2年為1.44%的「二段式機動利率」方案。

(封面圖/東森新聞資料畫面)

早年房價便宜,但房貸利率很高,現在雖然房價很高,但房貸利率超低!不少年輕族群為了拚搏一間房子,以低利率扛高房價,各家銀行也紛紛祭出低利,搶房貸客戶,根據金融聯合徵信中心統計資料顯示,全台六都「房貸利率」全部跌破1.8%,創下近五年同期新低。

根據聯徵中心統計資料,儘管央行利率連11凍,重貼現率維持1.375%,但由於銀行資金泛濫,為求去化,不斷下殺利率爭取房貸戶,六都平均房貸利率近三年仍不斷走低。

▲現今不少年輕族群為了拚搏一間房子,以低利率扛高房價。(圖/東森新聞資料畫面)

屋比趨勢研究中心總監陳傑鳴表示,房貸利率不斷走低,雖然使民眾購屋負擔下降,但也容易讓民眾忽略「自身能力」,購買超過自己能力的房子。低利如同毒品一樣,一旦利率攀升,就會出現戒毒症候群,購屋人可能面臨繳不出房貸,甚至斷頭法拍。

陳傑鳴說,低利環境有利購屋,尤其是銀行面臨龐大資金泛濫壓力,現在幾乎殺紅眼,除了房貸利率下殺至約1.7%位於近五年的低檔區外,還有推出長寬限期、長貸款年限,供購屋者挑選。甚至民眾若缺乏自備款,還有民營及公股銀行推出二胎房貸,讓民眾拉高房貸成數,現階段民眾購屋資金相當容易取得。

信義房屋不動產企研室協理蘇啟榮分析,1990年代中期過後薪資凍漲,購屋能力原地踏步,而後隨著利率長期走低,因此民眾的購屋力隨之上升,不過低利率也刺激出高房價,後期購屋的民眾並沒有享受到降息的好處,反而面對更高的自備款。

現代人的經濟條件應該達到什麼水準,買房才會比較負擔的起呢?從行政院主計處公布最新平均每人所得與消費來看,若要買千萬元房,平均每年小倆口只能存下一萬七千多元,因此房仲也建議家庭年總收入破百萬再買房,直呼這根本是一個「拚投胎」的年代。

▲10月消費者物價指數較去年同月上漲1.17%。(圖/東森新聞資料畫面)

隨著現在物價上漲,10月消費者物價指數較去年同月上漲1.17%,民眾的支出變多,若薪水沒增加可用餘額也會變少,導致買房的壓力也越來越重。

▲平均一對夫妻為買房,一年所剩的餘額為一萬七千多元。(圖/取自pxhere)

根據行政院主計總處8月更新的「平均每人所得與消費」來計算,106年國民平均所得為年收入64萬3,931元,平均消費支出為39萬2,542元,兩者扣除後餘額為25萬1,389元。若新婚夫婦有意買房,兩人合計的家庭收入餘額為50萬2,778元。

以目前全國人口數量、居住需求居冠的新北市為例,首購族的首選兩房一廳,每間至少一千萬起跳。假設貸款最高8成,自備款2成,新婚夫婦最少要存4年的錢,且中間不能有任何緊急或額外支出。

▲內政部不動產資訊平台可以試算房貸。(圖/截自內政部不動產資訊平台)

使用內政部不動產資訊平台「房貸試算」,假設房貸800萬元以20年,理想狀況不使用寬限期下,本息平均攤還、一段式2%年息利率計算,每個月需償還4萬471元,每年就必須繳交48萬5,652元,等於夫婦倆口一年所剩的餘額僅剩一萬七千多元,很難再有能力負擔大型的娛樂花費。

根據《ETtoday》,一名不願具名房仲說,這根本是個「拚投胎」的年代。住商不動產企畫研究室經理,徐佳馨則表示以開銷、存款、房貸各佔收入3分之1的「買房三三原則」,每月4萬元房貸來算,家庭總年收入就是要144萬,也建議買房需考慮裝潢以及3個月以上房貸的預備金,避免周轉上出現問題。

網路上永遠不乏文章,討論個人薪資狀況是否適合買房,然而想買房,不應是感嘆房價太高,而是評估個人資金理財狀況,能力所及的房價大概是多少,再進市場走走逛逛。

▲不要感嘆薪資低買不起,你只是沒評估過個人金錢狀況和買房需求。(示意圖/取自pixabay)

根據聯徵中心資料,2017年貸款買房者,年收入未滿60萬元佔38%,是比例最高的族群,年收入60萬以上但不及100萬的則是佔30%,足以發現個人收入少並不等於買不起房,而是個人有多大的購屋慾望和實際行動。

不過想買房,存足頭期款還是首要步驟,銀行對貸款成數的規定,首購族最高可貸到8成,但一般來說,抓7成最安全,也就是剩下的3成要自己存齊,好比一間500萬的房子,自己就要生出150萬,除非有貴人願意資助。

▲年收較低者,反倒是貸款買房最高的族群。(示意圖/東森新聞資料畫面)

根據《鏡周刊》的訪問,一名26歲的小姐,雖然月薪僅3萬多元,但仍買下權狀23坪、總價450萬元的房子,每個月負擔1.1萬的貸款。在存頭期款時,強迫自己每周存比之前更多的錢,以階梯式的方式,更快朝個人存錢目標前進。

在存齊頭期款的同時,也要計算每月薪資能夠分多少負擔貸款。獨立財務顧問張維庭表示,在扣除每個月不要支出後,仍要保留空間,不要全部列為還款資金,房貸利率是浮動的,若有調升就需支付更多,同時個人也要預留資金以備其它不時之需。

通常建議,每月付款金額為薪資的3成,視個人情況可以有1成的調幅,以月薪4萬為例,每月繳貸款的金額就大約是1萬2至1萬4左右。延伸至貸款年限,若選擇20年,貸款總額就約250萬左右,若年限拉長則可以再提高貸款總額。

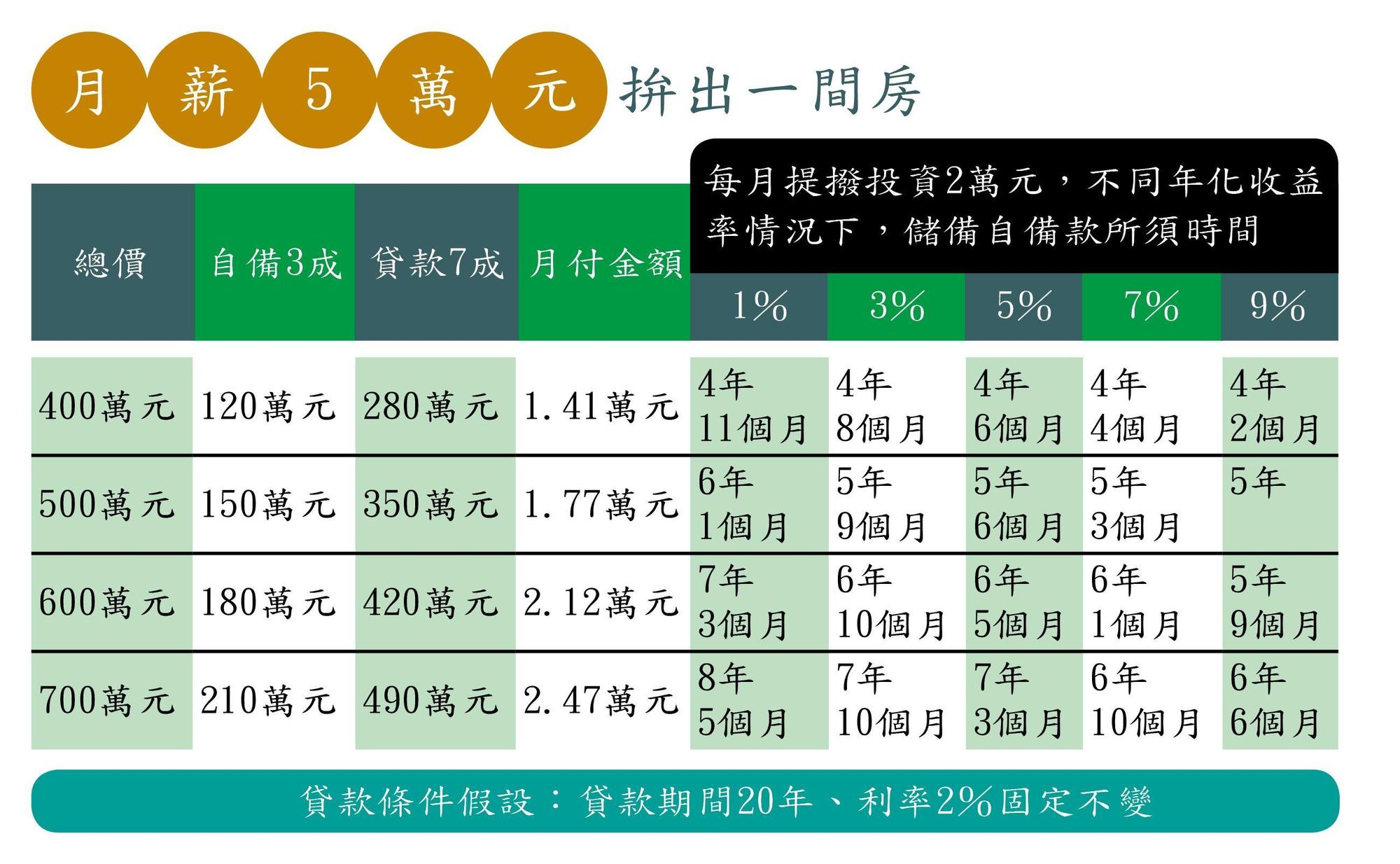

▲月薪五萬貸款計算。(圖/鏡周刊)

頭期款加上貸款總額,即是購屋價格。若以頭期款200萬加上月薪5萬元,每月負擔1萬5至1萬75元,最佳購屋金額會落在550萬(貸款20年)~650萬元(貸款30年)間。